Гринбэк ожидает смягчения позиции Джо Байдена по налогам.

Гринбэк ожидает смягчения позиции Джо Байдена по налогам.

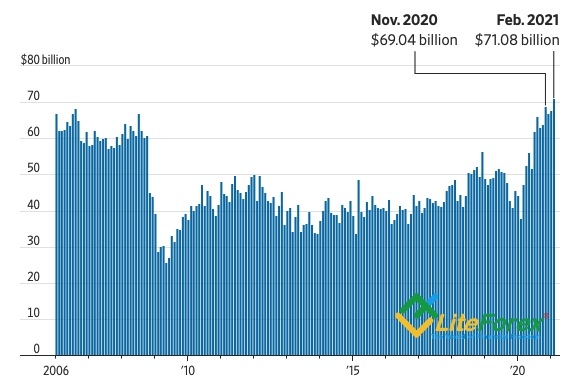

Расширение дефицита внешней торговли за счет импорта, как правило, говорит о перегреве экономики, но ФРС и Белый дом, похоже, не намерены переставать бросать сухие ветки в костер. В феврале отрицательное сальдо торгового баланса США достигло рекордной отметки $71,1 млрд, в то время как Джо Байден продолжает продвигать идею нового $2,3 трлн стимула, а Федрезерв считает, что его текущие рекомендации по ставке хорошо служат экономике. Такая позиция сильных мира сего успокаивает финансовые рынки и позволяет S&P 500 обновлять исторические максимумы, однако это не всегда помогает «быкам» по EUR/USD.

Динамика торгового баланса США

Источник: Wall Street Journal

Расширение двойного дефицита фигурировало в качестве одного из главных аргументов в «медвежьих» прогнозах по индексу USD на 2021. Несмотря на успешный старт гринбэка, некоторые банки и инвестиционные компании продолжают их придерживаться. В частности, Deutsche Bank по-прежнему считает, что евро вырастет до $1,25 к июню и к $1,3 к концу декабря. Несмотря на некоторые опасения по поводу ближайших перспектив, Goldman Sachs рассчитывает на ралли EUR/USD до 1,21 и до 1,28 в течение следующих 3 и 12 месяцев. Даже Citi, поразивший Forex своим прогнозом о 20%-ном ослаблении гринбэка, не отказывается от него, утверждая, что долгосрочные перспективы «американца» остаются «медвежьими».

На другой стороне баррикад BofA Merrill Lynch, делающий ставку на дивергенцию в экономическом росте США и еврозоны и ожидающий снижения основной валютной пары к 1,15 к декабрю. Commonwealth Bank of Australia считает, что из-за того, что уровень инфицирования в Европе растет, а ЕС отстает от Штатов в темпах вакцинации, EUR/USD в скором времени вернется к 1,17.

На рынке бытует мнение, что дальнейшая судьба пары будет зависеть от реакции ФРС на разгон инфляции. Судя по мартовскому протоколу FOMC, центробанк считает, что опасность высокой инфляции приблизительно равна рискам низкой. Несколько членов Комитета отметили, что перебои с поставками могут привести к большему росту цен, чем предполагается. Другие, напротив, заявили, что факторы, которые тормозили PCE в прошлом, в скором времени создадут новое давление на инфляцию.

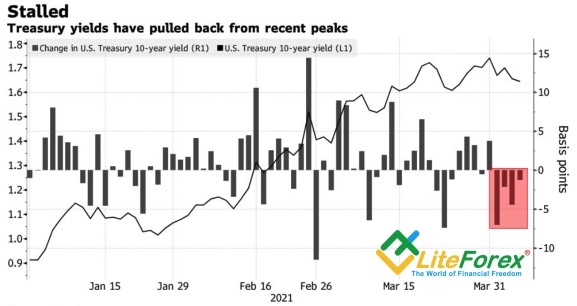

Следует отметить, что S&P 500 вряд ли обновил бы исторический максимум, а EUR/USD на время подпрыгнула выше 1,19, если бы не стабилизация долгового рынка США.

Динамика доходности трежерис

Источник: Bloomberg

Да, рынок облигаций сделал паузу, однако вполне вероятно, что новым драйвером ралли его ставок станет смягчение позиции Джо Байдена в отношении налогов. В настоящее время Белый дом предлагает повысить ставку с 21% до 28%, однако, согласно опросам Reuters, большинство представителей корпораций и чиновников из правительства считают, что будет достигнут компромисс в виде 25%.

Неспособность «быков» по EUR/USD закрепиться выше 1,19 говорит об их слабости. Позиции евро по-прежнему выглядят уязвимыми, и стоит доходности трежерис возобновить рост, пара двинется к нижней границе обозначенного ранее диапазона консолидации 1,17-1,195. Продажи на росте пока приносят результат. Нужно ли от них отказываться?

Дмитрий Демиденко для LiteForex