ЕЦБ не собирается повышать ставки в 2022

ЕЦБ не собирается повышать ставки в 2022

Кто не помнит своего прошлого, обречен пережить его вновь. Большую часть последнего десятилетия ЕЦБ провел в борьбе с дефляцией в японском стиле, и его упорное нежелание повышать ставки – не что иное как отголоски прошлого. Главный экономист Филип Лейн отметил, что с 2014 по 2019 потребительские цены в еврозоне росли в среднем на 0,9%, поэтому, если исходить из политики симметричной инфляции, даже при текущем уровне в 4,1% она не достигает таргета Европейского центробанка в 2%. В связи с этим ужесточение денежно-кредитной политики в 2022 контрпродуктивно.

Не так давно Кристин Лагард говорила, что три критерия, необходимых для повышения ставок, в следующем году выполнены не будут. Подобная «голубиная» риторика руководства ЕЦБ, несмотря на раздуваемые СМИ слухи о якобы существующем расколе в рядах Управляющего совета, делает монетарную политику более чем прозрачной. И она отличается от того, что проповедует ФРС. Более гибкие рынки труда и недвижимости в Штатах по сравнению с еврозоной увеличивают риски раскрутки инфляционной спирали и заставляют чиновников FOMC использовать «ястребиную» риторику.

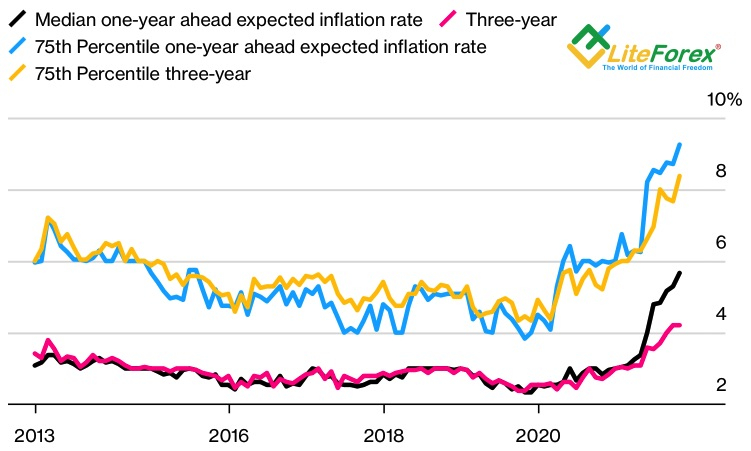

Действительно, годовые инфляционные ожидания в США, согласно исследованиям ФРБ Нью-Йорка, в октябре подскочили до 5,7%, трехлетние – до 4,2%. Оба показателя являются самыми высокими с момента начала ведения учета в 2013.

Динамика инфляционных ожиданий в США

Источник: Bloomberg.

В такой ситуации намекать на ужесточение денежно-кредитной политики – то, что доктор прописал. По словам вице-президента ФРС Ричарда Клариды, к концу 2022 будут выполнены все условия для повышения ставки по федеральным фондам: уровень безработицы упадет с 4,6% до 3,8%, а инфляция будет умеренно превышать таргет в 2%. В 2023-2024 цикл монетарной рестрикции продолжится, как это следует из прогнозов FOMC. Глава ФРБ Сент-Луиса Джеймс Буллард зашел еще дальше. По его мнению, в следующем году Федрезерву придется дважды повысить ставки, так как рынки труда и так уже настолько напряжены, что это разогревает инфляцию за счет роста зарплат.

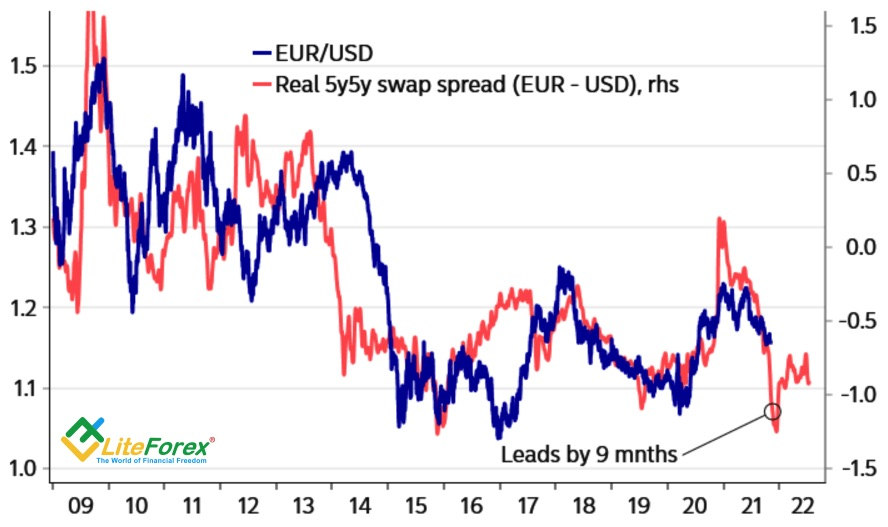

Таким образом, ФРС и ЕЦБ проповедуют совершенно разные истории о будущем процентных ставок, и дивергенция в монетарной политике верой и правдой служит «медведям» по EURUSD. Нисходящий тренд по основной валютной паре выглядит устойчивым, что хорошо видно по динамике инструментов долгового и срочного рынка. Судя по процентным свопам, евро еще есть куда падать.

Динамика EURUSD и дифференциала по процентным свопам

Источник: Nordea Markets.

Любой тренд не обходится без коррекций. Обновление S&P 500 рекордных максимумов 8-ю сессию подряд, чего не случалось с 1997, или падение реальной доходности казначейских облигаций США позволяют «быкам» по EURUSD переходить в контратаки. Тем не менее, на средне- и долгосрочные перспективы пары это никак не влияет. Продолжаем извлекать выгоду из неудач и продаем евро против доллара США на росте с последующим отбоем от сопротивлений на $1,161 и $1,1625. В качестве информационного повода для формирования коротких позиций могут послужить сильные данные по американской инфляции за октябрь.

Дмитрий Демиденко для LiteForex