Раскол в рядах ЕЦБ может быть губительным для экономики еврозоны

Раскол в рядах ЕЦБ может быть губительным для экономики еврозоны

Когда разговор заходит о дивергенции, технические аналитики вспоминают расхождение в динамике цены и индикатора, которое служит сигналом для открытия позиций, фундаментальные – о разных направлениях монетарной политики и скорости ВВП. Именно дивергенция в экономическом росте еврозоны и США позволила «медведям» по EUR/USD протестировать нижнюю границу диапазона консолидации 1,0995-1,1095. В то время как американская деловая активность в производственном секторе сумела достигнуть 5-месячного максимума в сентябре, ее немецкий аналог упал с 43,5 до 41,4, что является самым низким уровнем за более чем 10-летие.

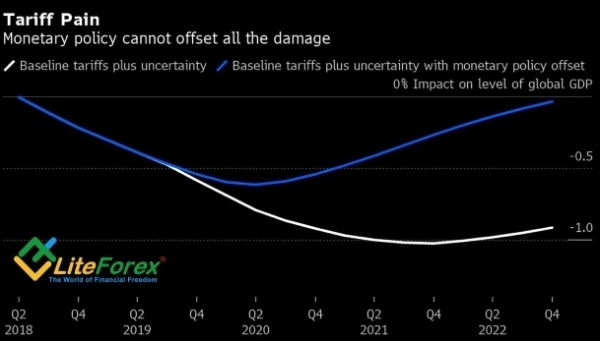

Торговые войны посредством нарушения цепочек поставок и замедления международной торговли тормозят экономики любых государств, а центральные банки пытаются этому противостоять при помощи смягчения денежно-кредитной политики. Как показывают исследования Bloomberg, их усилия не напрасны, однако не могут в полной мере защитить глобальный ВВП от протекционизма.

Воздействие торговых войн и монетарной политики на ВВП

Источник: Bloomberg.

Чем больший негатив несут торговые войны, тем сильнее ответ от центробанка. В этом отношении удивляться масштабному монетарному стимулу от ЕЦБ не следует – еврозона является одним из наиболее пострадавших от конфликта США и Китая регионом. Марио Драги обрушил град критических стрел на инакомыслящих в Управляющем совете. По его словам, раскол в рядах регулятора может быть разрушительным для экономики. Для ее спасения нужна единая последовательная стратегия. Глава ЕЦБ предположил, что в ближайшее время будет рассмотрена теория бывшего вице-председателя ФРС Стэнли Фишера, который рекомендовал вкладывать деньги прямо в руки расточительных государственного и частного секторов.

Таким образом, укрепление доллара США в ответ на снижение ставки по федеральным фондам на 25 б.п. не является парадоксом. Пока центробанки-конкуренты ФРС, стремясь сгладить негатив от торговых войн, смягчают денежно-кредитную политику, эмитированные ими валюты будут слабеть. Такого мнения придерживаюсь не только я, но и многие крупные банки, включая MUFG. Morgan Stanley (NYSE:MS) отмечает, что важным «медвежьим» фактором для гринбека является рост американских избыточных резервов. В этом отношении возобновленные впервые с 2008 операции РЕПО могут сыграть с продавцами EUR/USD злую шутку.

Динамика избыточных резервов американских банков и доллара США

Источник: Financial Times.

Пока нынешний глава ФРБ Нью-Йорка Джон Уильямс хвалит ФРС за быстро диагностированную проблему, разработку правильного плана и его реализацию (центробанк предложил покупать бумаги с обязательством их обратного выкупа на сумму до $75 млрд ежедневно до 10 октября), бывший руководитель Уильям Дадли отмечает, что регулятору ничего не остается, как увеличивать баланс при помощи реанимации QE.

Пока же «медведи» по EUR/USD на рынке Forex рассчитывают на продолжение пике, а их оппоненты – на вердикт Верховного суда Британии о незаконности роспуска Борисом Джонсоном парламента, что снизит риски беспорядочного Brexit и позволит евро вернуться в диапазон $1,0995-1,1095.

Дмитрий Демиденко для LiteForex