Если индекс USD не продолжит падать, ФРС будет действовать еще более агрессивно, чем сейчас, а потери экономики США возрастут

Если индекс USD не продолжит падать, ФРС будет действовать еще более агрессивно, чем сейчас, а потери экономики США возрастут

Мог ли не вырасти евро, если S&P 500 готов отметиться лучшим недельным приростом с 1974, министры финансов стран еврозоны, наконец, согласовали программу коллективного спасения, а протокол мартовских встреч Управляющего совета зафиксировал раскол в рядах ЕЦБ? Основная валютная пара взлетела к важному сопротивлению на 1,0965, уверенный штурм которого откроет «быкам» дорогу на север.

На исходе двухдневной встречи министров финансов Еврогруппы был согласован пакет мер по спасению валютного блока от коронавируса на €500 млрд. Кредитные линии от Европейского механизма стабильности будут доступны в течение двух недель, начнет функционировать предложенная Европейской комиссией схема страхования на случай безработицы на €100 млрд, и, наконец, будет создан общеевропейский гарантийный фонд, способный поддерживать финансирование на €200 млрд. Отсутствие консенсуса сдерживало «быков» по EUR/USD на торгах 8 апреля, однако как только он был найден, плотину прорвало.

Протокол мартовских заседаний ЕЦБ показал, что некоторые чиновники против снятия существующих ограничений на покупки облигаций. Часть из них вместо расширения QE предлагали запустить OMT – разработанную в 2012 программу прямого финансирования для стран еврозоны, испытывающих стресс, при наличии у них кредитной линии с ESM. Раскол в рядах центробанка – «бычий» фактор для евро.

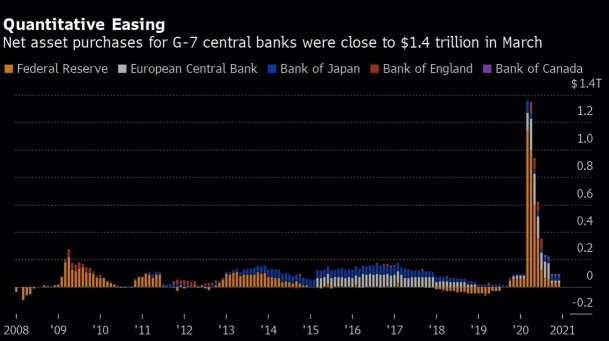

И все же главным драйвером ралли EUR/USD на валютном рынке стал непрекращающийся рост американских фондовых индексов, воодушевленных решением ОПЕК+ о сокращении добычи на 10 млн б/с; словами Джерома Пауэлла о насильственном, активном и агрессивном использовании полномочий ФРС до тех пор, пока регулятор не будет уверен, что экономика США твердо стоит на пути к выздоровлению; а также масштабами монетарного стимулирования. $2,3 трлн. Таков объем новых и расширения уже действующих программ кредитования. Любопытно, что в марте центробанки стран G-7 во главе с Федрезервом купили облигации на $1,4 трлн, что почти в пять раз превышает предыдущий пик в $270 млрд, имевший место в апреле 2009.

Динамика покупок облигаций центробанками

Источник: Bloomberg.

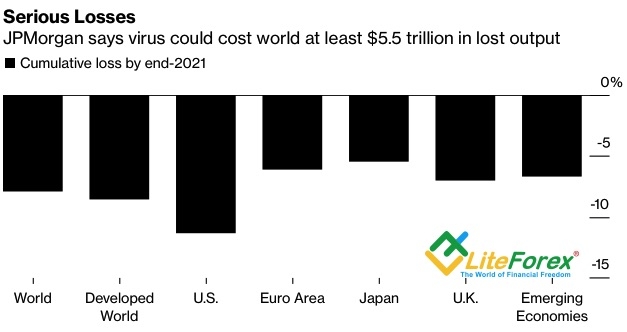

Такие колоссальные потоки долларовой ликвидности не могут не отразиться на курсе гринбэка в будущем. Как, впрочем, и рост баланса ФРС до $9-12 трлн к концу 2020 и расширение дефицита федерального бюджета до $3,6 трлн в текущем, заканчивающемся 30 сентября, финансовом году и до $2,4 трлн – в следующем, в соответствии с прогнозом Goldman Sachs. Американская валюта в 2021 будет выглядеть уязвимой, тем более, что в теории «улыбки доллара» наметился изъян: по оценкам JP Morgan, экономика США пострадает больше других от коронавируса, так что вопрос ее опережающей скорости восстановления остается открытым.

Потери от коронавируса

Источник: Bloomberg.

Точно так же, как инвесторы не хотят опоздать купить акции, они не желают пропустить момент, когда нужно продавать гринбэк. Если страны G7 поддержат ОПЕК+ в деле сокращения добычи нефти, прорыв сопротивления на 1,0965 усилит риски продолжения ралли EUR/USD в направлении верхней границы диапазона консолидации 1,075-1,121.

Дмитрий Демиденко для LiteForex