Способны ли ФРС и ЕЦБ вывести EUR/USD из сомнамбулизма?

Способны ли ФРС и ЕЦБ вывести EUR/USD из сомнамбулизма?

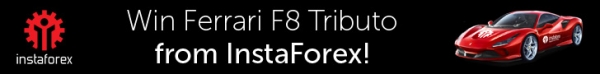

За красочной афишей необязательно скрывается яркое представление, способное вызвать бурю восторга у театралов. Казалось бы, наличие в экономическом календаре недели к 1 мая таких важных событий как заседания ФРС и ЕЦБ, а также релизы данных по американскому и европейскому ВВП за первый квартал позволяют инвесторам рассчитывать на серьезные движения в паре EUR/USD на валютном рынке Forex. На самом деле срочный рынок ничего особо выдающегося от яркой афиши не ждет: спрос на опционы, которые принесут прибыль, если евро в краткосрочной перспективе будет находиться в более широких торговых диапазонах, чем сейчас, существенно снизился; а относительная премия по операциям хеджирования рисков, связанных с единой европейской валютой, на ближайшую неделю рухнула практически до нулевой отметки.

Динамика спреда подразумеваемой и реализованной волатильности по EUR/USD

Источник: Bloomberg.

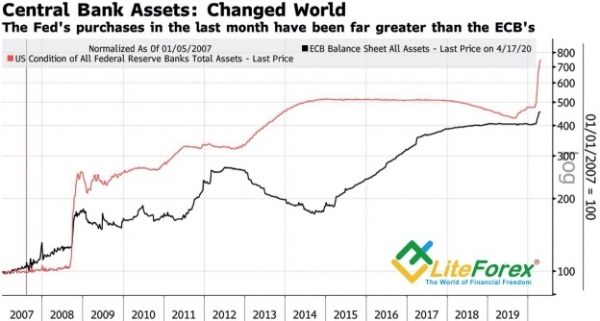

От Федрезерва никто ничего нового не ждет, но это вовсе не означает, что ему нечего сказать. В марте Джером Пауэлл говорил о V-образном восстановлении экономики США, и инвесторы будут внимательно следить за изменением его мировоззрения. Намерение центробанка идти по пути неограниченных покупок казначейских и ипотечных облигаций вылились в рост объемов операций с трежерис до $75 млрд в сутки, однако в конце апреля показатель снизился до $10 млрд в сутки, что также является весьма впечатляющей цифрой и позволяет рассчитывать на увеличение баланса ФРС с текущих чуть более $6 трлн до $8-11 трлн. Рынки волнует дальнейшее изменение масштабов QE.

Нужно отметить, что Федрезерв из-за колоссального монетарного стимула вступил на территорию, на которой никогда не бывал, и теперь сталкивается с рядом рисков. Что если отдельные программы кредитования не будут работать? Превратится ли в привычку время от времени возникающее желание американской администрации давать указания центробанку? Не подорвет ли селективный подход ФРС к заемщикам доверие к регулятору? Он, в основном, оказывает помощь крупным компаниям, регулярно работающим с рынками капитала.

Динамика балансов ФРС и ЕЦБ

Источник: Bloomberg.

Нельзя сказать, что у ЕЦБ нет бессонницы. Европейский регулятор сталкивается с двумя проблемами, которых нет у других. Одной из них является риск нарушения целостности еврозоны, второй – слабость банковской системы Старого света. Валютный блок более зависим от банковского кредитования, чем, например, Штаты, где важное значение имеет рынок облигаций.

И ФРС, и ЕЦБ вынуждены спасать пострадавшие от коронавируса экономики. По прогнозам экспертов Reuters, после 6 лет непрерывного роста ВВП еврозоны в первом квартале сократится на 3,2%, ВВП США – на 4%. Bloomberg оценивает потери глобальной экономики в 4% по итогам 2020, что эквивалентно $6 трлн. Европейский валовой внутренний продукт просядет на 8,4%, американский – на 6,4%.

На мой взгляд, вывести EUR/USD из сомнамбулизма и торгового диапазона 1,075-1,09 может, разве что, неожиданное расширение европейского QE на €500-1000 млрд. Без него основная валютная пара продолжит смотреть в рот американским фондовым индексам и ждать решений Еврогруппы о фискальном стимуле.

Дмитрий Демиденко для LiteForex