Ничто не вечно под Луной. Если в марте американский доллар безраздельно господствовал на Forex, то первая полная неделя апреля стала для него худшей с декабря. Винить в этому нужно впечатляющее ралли американских фондовых индексов и паузу в процессе распродаж казначейских облигаций США. Увы, но бесконечно долго S&P 500 расти не может, а набирающая обороты американская экономика подсказывает, что доходность трежерис скорее пойдет вверх, чем останется стоять на месте. Впрочем, у «быков» по EUR/USD могут появиться свои козыри.

Ничто не вечно под Луной. Если в марте американский доллар безраздельно господствовал на Forex, то первая полная неделя апреля стала для него худшей с декабря. Винить в этому нужно впечатляющее ралли американских фондовых индексов и паузу в процессе распродаж казначейских облигаций США. Увы, но бесконечно долго S&P 500 расти не может, а набирающая обороты американская экономика подсказывает, что доходность трежерис скорее пойдет вверх, чем останется стоять на месте. Впрочем, у «быков» по EUR/USD могут появиться свои козыри.

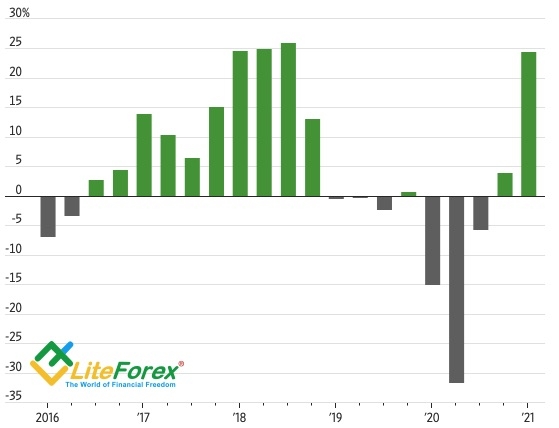

Вера в светлое будущее ВВП США, масштабные стимулы и ожидания впечатляющих корпоративных прибылей подняли S&P 500 на 10% в 2021. Фондовый индекс уже 20 раз с начала года переписал исторический максимум, что на фоне повышения экспертами Уолл-стрит прогнозов по прибыли входящих в его состав компаний с 16% до 24%, на первый взгляд, выглядит неудивительно. Собака зарыта в низкой базе расчета, ведь в прошлом году из-за рецессии корпорации столкнулись с серьезными проблемами.

Динамика S&P 500

Источник: Wall Street Journal

Самый главный вопрос для рынка – все ли хорошие новости учтены в цене? Ходят слухи, что для продолжения ралли S&P 500 компаниям нужно не просто подтвердить оптимистичные прогнозы, но и превысить их. Одним из первых стартует банковский сектор. Посмотрим, насколько он силен.

Принцип «покупай на слухах, продавай на фактах» является не единственным козырем «медведей» по американским фондовым индексам. По данным FactSet, S&P 500 торгуется с P/E на уровне 22,6 при среднем значении показателя за 5 лет в 18,14. Давненько рынок акций не выглядел настолько дорогим, при этом возобновление ралли доходности трежерис может серьезно потрепать нервы не только любителям фондовых индексов, но и «быкам» по EUR/USD.

Финансовые рынки пройдут испытание на прочность релизом данных по инфляции в США. По мнению экспертов Bloomberg, потребительские цены разгонятся до 2,4%. Специалисты, опрошенные Wall Street Journal, считают, что уже в июне CPI подпрыгнет до 3%, а затем снизится до 2,6% к декабрю. Виной всему бурное восстановление американской экономики, которая в 2021, вероятнее всего, на 2 п.п. будет обгонять европейскую. Последний раз это случилось на старте 2017, и тогда евро стоил существенно дешевле, чем сейчас – $1,05.

Дивергенция в экономическом росте США и еврозоны

Источник: Wall Street Journal

Если S&P 500 пойдет на коррекцию, а ралли доходности трежерис возобновится, это станет крайне неприятной новостью для «быков» по EUR/USD. То же самое имело место в марте, когда основная валютная пара рухнула к минимальным отметкам с начала ноября. Впрочем, евро во втором квартале, наверняка, будет чувствовать себя гораздо лучше, чем в первом из-за потенциального ускорения вакцинации: если в январе-марте в ЕС поступило 107 млн доз вакцин, то в апреле-июне показатель увеличится до 360 млн.

На мой взгляд, успешный штурм сопротивления на 1,193 усилит риски продолжения ралли EUR/USD к 1,2. Напротив, падение пары ниже поддержки на 1,185 чревато дальнейшим снижением котировок к 1,179. В целом идея среднесрочной консолидации по-прежнему актуальна.

Дмитрий Демиденко для LiteForex