Джексон-Хоул вряд ли станет знаковым событием.

Джексон-Хоул вряд ли станет знаковым событием.

В то время как большинство инвесторов ломают головы, что происходит с рынком облигаций, меня больше волнует вопрос, что творится на рынке акций США? Падение индекса настроений потребителей от Мичиганского университета до минимальных уровней с 2011, обрушившее доходность трежерис и доллар, S&P 500 пропустил мимо ушей.

Фондовый индекс продолжает ралли, несмотря на то, что большинство «бычьих» драйверов уже заложены в цене. Покупатели рассчитывают на новый фискальный стимул на $4,1-4,5 трлн? Однако не безответственно ли Конгрессу тратить деньги на уровнях, более подходящих для реагирования на рецессию, а не на экономику, которая находится на грани перегрева?

С долговым и валютным рынком все, напротив, предельно понятно. Доходность казначейских облигаций США не растет по нескольким причинам. Во-первых, инвесторы понимают, что колоссальные объемы долга, накопленные во время пандемии, требуют низких ставок. Высокие губительны, с точки зрения их обслуживания. В итоге на рынке доминируем мнение, что ФРС не станет торопиться с монетарной рестрикцией.

Во-вторых, инвесторы поверили в мантру центробанка о временном характере высокой инфляции. В-третьих, снижение потребностей Казначейства в финансировании усиливает риски кризиса предложения трежерис. Даже сворачивание американского QE при таком раскладе не гарантирует падение цен на долговые обязательства.

Подавленная доходность трежерис не дает доллару США расправить крылья. К тому же поклонники гринбэка оказались разочарованными по поводу того, что встреча банкиров в Джексон-Хоул 26-28 августа, вероятнее всего, не станет знаковым событием для рынков. Джером Пауэлл не решится объявить в ее ходе о сворачивании QE.

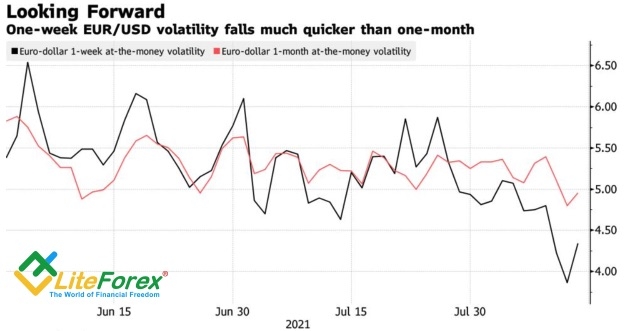

Вероятнее всего, старт процессу нормализации денежно-кредитной политики будет дан на заседании 21-22 сентября после сильного отчета об американской занятости 3 сентября. Разочарование из-за Джексон-Хоул приводит к падению волатильности EUR/USD и к закрытию шортов по паре.

Динамика волатильности EUR/USD

Источник: Bloomberg

Стоит ли поклонникам гринбэка рвать на себе волосы из-за взлета EUR/USD к 1,18? Евро продемонстрировал лучшую динамику с начала мая на фоне слабой статистики по настроениям потребителей и падения доходности, однако и без срабатывания стоп-приказов выше 1,1775 дело не обошлось.

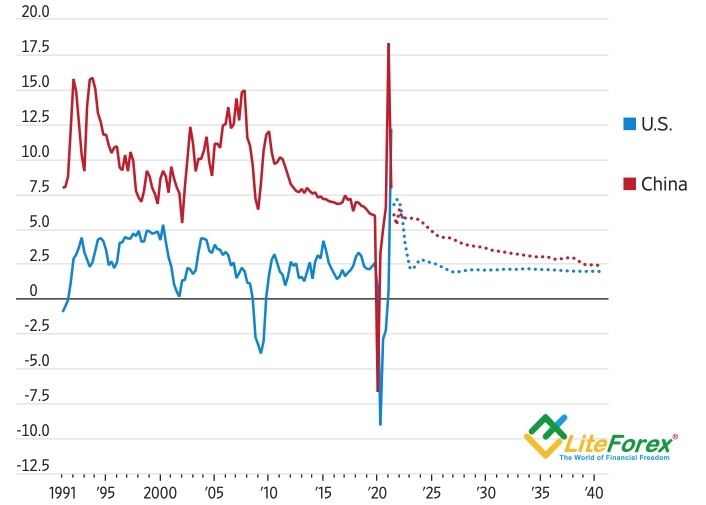

Фундаментально же ничего не изменилось. Экономика США впервые с 1990-х опережает китайскую. И продолжит это делать, по мнению Moody’s, на протяжении пяти, по мнению Capital Economics и Oxford Economics, на протяжении трех кварталов подряд.

Динамика ВВП Китая и США

Источник: Wall Street Journal

В одиночку справиться со Штатами еврозона не в состоянии. Американская исключительность – повод купить доллар. Да, Дельта заставила экономику США сделать шаг назад, но речь, вероятнее всего, идет о задержке, а не о срыве процесса восстановления.

Разочарование из-за Джексон-Хоул и связанное с этим падение волатильности могут обернуться краткосрочной консолидацией EUR/USD. Границы торгового диапазона пара намерена нащупывать в ближайшее время. Пока они представляются как 1,174-1,186.

Дмитрий Демиденко для LiteForex