Ожидания разгона европейской инфляции толкают вверх EUR/USD.

Ожидания разгона европейской инфляции толкают вверх EUR/USD.

Точно так же, как цена золота зависит не от инфляции, а от того, что думает по поводу инфляции ФРС, так и курс доллара определяется не словами Джерома Пауэлла, а тем, как интерпретирует их рынок. Председатель ФРС не стал выказывать страхов по поводу Дельты, заявив, что хоть этот штамм COVID-19 и представляет собой краткосрочный риск, есть хорошие перспективы к дальнейшему продвижению экономики США к состоянию полной занятости. Он сделал «ястребиное» замечание, что процесс сворачивания QE, вероятнее всего, начнется в 2021. Тем не менее, доходность трежерис упала, фондовые индексы выросли, а котировки EUR/USD подскочили к 1,18.

Пауэлл подобрал нужные комбинации слов, чтобы убедить инвесторов, что процесс изъятия монетарных стимулов будет идти крайне медленно, поэтому его выступление в Джексон-Хоуле было воспринято как дружественное для рынков. Председатель ФРС сделал акцент на временном характере инфляции и на том, что между завершением QE и началом повышения ставки по федеральным фондам нет никакой связи. Для увеличения расходов по займам центробанком установлены совсем другие критерии. Хорошая новость для рискованных активов, но почему при этом должен расти евро, лично мне не очень понятно.

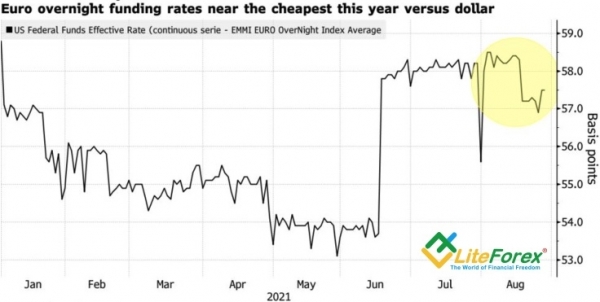

Намерение Федрезерва нормализовать денежно-кредитную политику и пассивность ЕЦБ расширили в начале августа скидку на ставку овернайт для заимствований в единой европейской валюте вместо американской до максимальной отметки с конца 2020. Для того чтобы профинансировать carry trade в евро применяется ставка в -0,48%, в долларах +0,09%. В 2021 на игре на разнице с использованием евро можно было заработать на 17 из 23 основных денежных единиц развивающихся стран. Применение доллара США принесло бы убытки по 15-ти из них.

Дифференциал ставок по займам для carry trade

Источник: Bloomberg

В настоящее время основными валютами фондирования являются евро и иена, и рост глобального аппетита к риску должен способствовать их ослаблению. Другое дело, что доходность трежерис падает. Это не позволяет гринбэку расправить крылья. Впрочем, если статистика по американской занятости превзойдет ожидания, «медведи» по EUR/USD сумеют отыграть потери.

Эксперты Bloomberg выставляют довольно скромный прогноз в +750 тыс. по занятости вне сельскохозяйственного сектора в августе. Это выше, чем в большинстве месяцев года, но ниже, чем в июне и июле, когда показатель расширялся почти на 1 млн.

Динамика занятости в США

Источник: Bloomberg

На мой взгляд, скромные прогнозы по рынку труда США и ожидания разгона потребительских цен в еврозоне до 2,8%, максимальной отметки с 2012, играют на руку «быкам» по EUR/USD не меньше, чем выступление Джерома Пауэлла в Джексон-Хоуле. Я ожидают реализации принципа «покупай евро на слухах, продавай на фактах», когда увидят свет данные по европейской инфляции.

Давление на основную валютную пару могут создать слабая статистика по китайской деловой активности и сильная по американской занятости. В целом, неспособность EUR/USD удержаться выше 1,18 будет свидетельствовать о слабости покупателей и станет поводом для продаж.

Дмитрий Демиденко для LiteForex