Рынок долга и американский доллар продолжат проверять на прочность миролюбивую позицию Федрезерва.

Рынок долга и американский доллар продолжат проверять на прочность миролюбивую позицию Федрезерва.

Судороги, которые рынок казначейских облигаций США вызывает у акций, — это то, к чему, вероятнее всего, придется привыкнуть. Проблема в том, что нынешнее поколение инвесторов просто не готово к потрясениям. Точно так же, как собака бежит за автомобилем, люди бегут за акциями. Такова природа зверя. Зверя, никогда в жизни не видевшего серьезный «медвежий» рынок S&P 500. Стоит ли удивляться тем спазмам, которые вызывает рост доходности трежерис у фондовых индексов?

Ни рынок акций, ни «быки» по EUR/USD не прошли проверку на прочность. Рост индексов менеджеров по закупкам от Markit до самого пика с 2016, расширение деловой активности в непроизводственной сфере от ISM на протяжении 9-го месяца подряд, оптимизм большинства компаний в Бежевой книге и увеличение занятости в частном секторе от ADP на протяжении 9-ти месяцев из последних 10-ти взвинтили ставки по долговым обязательствам США, уронили акции и оказали поддержку гринбэку. Да, PMI от ISM разочаровал, но его замедление носит временный характер, обусловленный плохой погодой. Это подтверждается ростом индекса незавершенных заказов до 6-месячного пика и самым показателем экспортного спроса с июня.

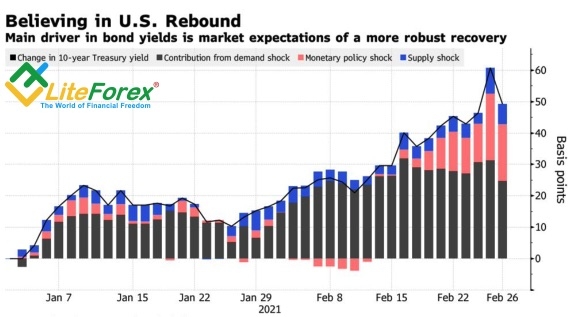

Согласно исследованиям Bloomberg, основным драйвером роста доходности казначейских облигаций является вера в бурный рост экономики США, в то время как монетарная политика ФРС и увеличение объемов эмиссии трежерис выступают в качестве менее значимых факторов.

Динамика основных драйверов изменения доходности трежерис

Источник: Bloomberg

Действительно, как в условиях, когда опережающий индикатор от ФРБ Атланты сигнализирует, что ВВП США расширится на 10% в первом квартале, не избавляться от долговых обязательств? К тому же, рынку, похоже, нравится играть в игру под названием «проверь на прочность Федрезерв». Да, принцип «не сражайтесь против ФРС» по-прежнему актуален, однако из-за масштабных монетарных стимулов рынки стали сильнее. К концу 2019 активы фондов во всем мире составляли $89 трлн, что превышает как балансы ведущих центробанков ($25 трлн), так и размер мировой экономики.

Динамика балансов ведущих центробанков мира

Источник: Reuters

Таким образом, трейдерам нужно привыкнуть к периодическим всплескам доходности казначейских облигаций США, которые делают оценки акций завышенными (в первую очередь, оценки акций технологического сектора) и приводят к откатам фондовых индексов. По данным FactSet, P/E для бумаг, входящих в базу расчета S&P 500, составляет 22, что близко к самому высокому значению показателя за 20 лет. Для сравнения, в декабре 2009, через 6 месяцев после рецессии, он составлял 14.

Увы, но, похоже, крест на распродажах облигаций не собираются ставить чиновники FOMC. Глава ФРБ Чикаго Чарльз Эванс заявил, что ралли доходности трежерис его не беспокоит. Если то же самое скажет Джером Пауэлл, а статистика по рынку труда США за февраль порадует, рост ставок по долгам продолжится, что рискует уронить EUR/USD ниже 1,2. Очень надеюсь, что председатель ФРС все же проявит озабоченность по поводу негативного влияния доходности трежерис на финансовые условия, что позволит евро вернуться выше $1,21.

Дмитрий Демиденко для LiteForex