И последние станут первыми

И последние станут первыми

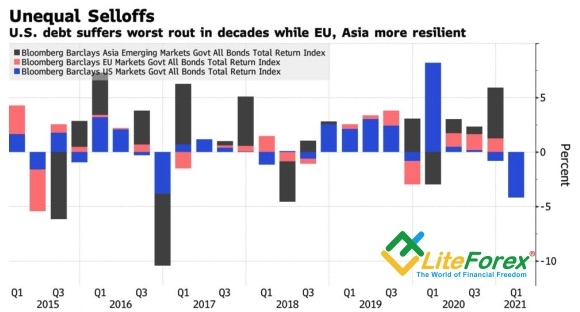

Путеводной звездой для продемонстрировавшего лучшую квартальную динамику за последние несколько лет доллара США стали казначейские облигации. Согласно исследованиям Barclays, они столкнулись с худшими распродажами с 1980, что резко взвинтило доходность и существенно повысило привлекательность американских активов. Для сравнения, ставки по европейским и азиатским долгам падали с той же скоростью, что и в 2019 и 2020, соответственно.

Динамика индексов Barclays (LON:BARC)

Источник: Bloomberg

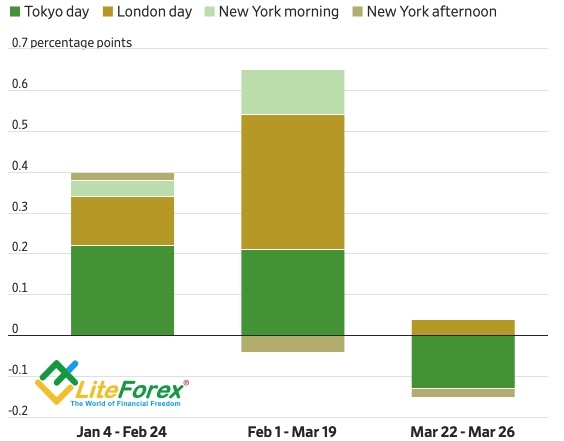

Быстрая вакцинация, масштабные стимулы и связанная с ними вера в разгон экономики США до лучших показателей с 1983 способствовали росту доходности 10-летних трежерис с 0,91% до 1,74%. По мнению Morgan Stanley, инициаторами распродаж американских облигаций стали японские инвесторы. Банк отметил повышенную активность продавцов на азиатской сессии в конце февраля, на азиатской и европейской сессиях в первой половине марта. При этом по данным минфина Японии, чистая выручка местных инвесторов от продажи иностранных долгов с начала февраля по 20 марта составила $25,5 млрд.

Активность продавцов трежерис

Источник: Wall Street Journal

Таким образом, руку к 4%-му обвалу EUR/USD с начала года приложила Япония. Вопрос в том, закончилось ли все самое страшное для поклонников евро, или речь идет о начале конца?

Джо Байден объявил о новом пакете фискальных стимулов на $2,3 трлн, который в апреле планируется расширить и довести общий объем дополнительной помощи до $3-4 трлн. Теоретически это должно еще больше разогнать экономику. Однако по факту ускорение инфляции, повышение стоимости обслуживания долгов и налогов приведут к тому, что восстановление после рецессии 2020 будет гораздо короче, чем после предыдущего кризиса. Вполне возможно, оно закончится уже к середине текущего десятилетия.

Долгосрочные перспективы доллара не так оптимистичны, как краткосрочные, да и в ближайшие полгода евро может показать зубы. Пока ЕЦБ продолжает придерживаться мантры, что разгон инфляции в Германии и еврозоне в марте был вызван временными факторами, а Кристин Лагард заявляет, что финансовые рынки могут сколь угодно долго проверять центробанк на прочность. Дескать, у него есть предостаточно инструментов для сдерживания роста доходности, он выстоит. На самом деле внутри Управляющего совета усиливается раскол.

Население Германии стареет и больше откладывает, чем тратит. Представляете, настолько сильным ударом оказались для экономики отрицательные ставки? По мере ускорения вакцинации и выхода из локдаунов рост доходности европейских облигаций станет объективной реальностью, и, вполне вероятно, он будет идти быстрее, чем в Штатах, что протянет руку помощи евро.

На мой взгляд, если не в апреле, то в мае расстановка сил в паре EUR/USD претерпит существенные изменения. Многие «медвежьи» драйверы уже учтены в котировках пары, при этом хорошие новости из Европы позволят евро начать восстанавливать потери. Поводом для средне- и долгосрочных лонгов станет возвращение EUR/USD выше сопротивлений на 1,185 и 1,193, либо неспособность «медведей» взять штурмом область поддержки 1,158-1,164.

Дмитрий Демиденко для LiteForex