Тот факт, что ФРС практически выбыла из игры, серьезно напугал финансовые рынки

Тот факт, что ФРС практически выбыла из игры, серьезно напугал финансовые рынки

Хотели как лучше, получилось как всегда. Реакция рынка на снижение ставки по федеральным фондам на 50 б.п на внеочередном заседании FOMC 3 марта не убедила ФРС, что в текущей ситуации нужно сохранять осторожность. Центробанк посчитал, что агрессивные меры спасут S&P 500. Увы, но в ответ на сокращение затрат по займам до 0,25% и на запуск QE на $700 млрд фондовый индекс просел на 12%, стерев все свои достижения за 2019. Худшая динамика с 1987 была обусловлена страхами из-за того, что Федрезерв исчерпал свои ресурсы и фактически выбыл из игры.

В том, что индекс волатильности VIX подскочил до рекордного максимума, а S&P 500 изменяется на 4% и больше в течение 6-ти торговых дней подряд нет ничего удивительного. Такие движения характерны для «медвежьего» рынка.

Динамика S&P 500

Источник: Bloomberg.

В конце февраля он был явно перекуплен, что-то должно было запустить механизм коррекции, который в свою очередь, привел бы к серьезному ослаблению денежно-кредитной политики и к ловушке ликвидности. Ситуации, когда масштабное предложение денег не приводит к увеличению спроса. Таким триггером стал коронавирус.

Можно подвести лошадь к воде, но нельзя заставить ее пить. ФРС не в состоянии вывести напуганных эпидемией людей из дома. При помощи дешевой ликвидности можно решить многие проблемы компаний, но не увеличить их выручку на фоне резкого снижения спроса. Тот факт, что ведущие центробанки мира израсходовали большую часть древесины, которую они запасали на зиму, стал катализатором самых серьезных распродаж на рынке акций США с 1987. Масла в огонь подлил Дональд Трамп, заговоривший о рецессии.

Очевидно, что спич президента в первую очередь был адресован Конгрессу, который противится продвижению Белым домом проекта программы фискального стимулирования. По словам главного экономического советника Ларри Кудлоу, речь идет о пакете в $800 млрд, включая снижение налогов из заработной платы.

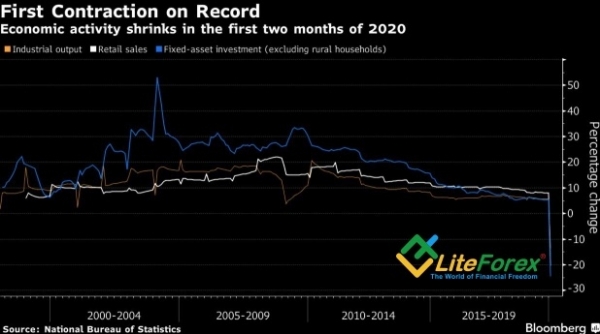

Фондовые индексы явно ждут сокращения ВВП США в первом-втором кварталах и проводят параллели с Китаем, который первым ощутил на себе удар эпидемии. По итогам января-февраля объем промышленного производства Поднебесной сократился на 13,5%, розничных продаж – на 20,5%, инвестиций в основные средства – на 24,5%.

Динамика китайских индикаторов

Источник: Bloomberg.

В то время как ЕЦБ и ФРС практически исчерпали свои возможности, внимание инвесторов переключается на фискальную политику. И если Белому дому будет чрезвычайно сложно провести свои идеи через Конгресс, то в Европе все может быть проще. Министры финансов еврозоны обсуждают возможность использования ресурсов €410 млрд Европейского механизма стабильности для оказания помощи пострадавшей от коронавируса еврозоне.

Важным драйвером ралли EUR/USD может стать закрытие позиций carry трейдерами. Существенный дифференциал ставок по американским и немецким долгам давал возможность игрокам на разнице неплохо зарабатывать, однако за последние несколько недель доходность трежерис резко упала, что заставляет их выходить из сделок. При этом прорыв сопротивления на $1,122 способен вдохновить «быков» по евро на новые атаки.

Дмитрий Демиденко для LiteForex

________________________

Читайте так же другую аналитику Forex на сайте ForexNews.PRO