Чтобы не сделал ЕЦБ, он не сможет помешать «быкам» по EURUSD

Чтобы не сделал ЕЦБ, он не сможет помешать «быкам» по EURUSD

Первая волна пандемии серьезно подорвала здоровье финансовых рынков, вторая, более разрушительная, не заставила их даже поперхнуться. Напротив, мировые фондовые индексы растут как на дрожжах благодаря надеждам на вакцины. Связанная с ними вера в бурное восстановление глобальной экономики в 2021 заставляет инвесторов искать альтернативы американским активам, способствует переливу капитала из Северной Америки на другие континенты и ослаблению доллара США. Парадокс в том, что ралли EURUSD – негатив для европейского экспорта, высокий удельный вес которого в ВВП не позволяет рассчитывать на бурный рост корпоративных доходов и делает вложения в европейские бумаги менее привлекательными, чем в их американские аналоги. С начала года S&P 500 поднялся на 15%, EuroStoxx 50 – просел на 5%. О каком переливе капитала может идти речь?

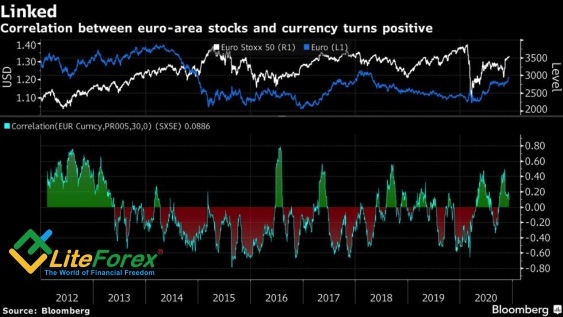

На самом деле не всегда, когда евро растет, европейские фондовые индексы падают. По мнению Goldman Sachs, текущая ситуация напоминает события 2012-2014, когда активы шли по одной дороге, в том числе из-за ожиданий старта программы количественного смягчения от ЕЦБ. Компания считает, что восстановление экономики для корпораций будет более серьезным драйвером, чем проблемы экспорта из-за укрепления региональной валюты, и прогнозирует рост их доходов на 30% и 20% в 2021 и в 2022, соответственно. Котировки EURUSD, по оценкам Goldman Sachs, поднимутся до 1,25 в следующем году.

Динамика корреляции EURUSD и EuroStoxx 50

Источник: Bloomberg.

Нужно понимать, что ослабление доллара США улучшает международные финансовые условия, что создает попутный ветер для международной торговли и является более значимым для европейского экспорта фактором, чем укрепление евро. При этом жесткий контроль ЕЦБ за рынком долга Старого света – еще один важный драйвер роста для европейских акций.

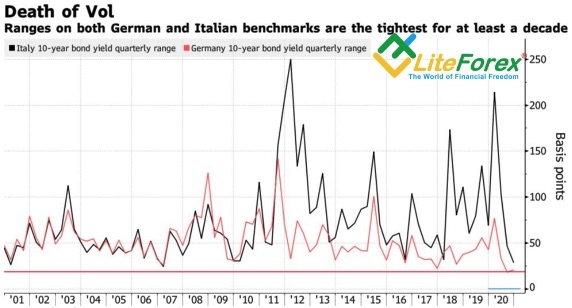

Если Кристин Лагард и ее коллеги на заседании 10 декабря расширят масштабы программы экстренной покупки активов на €500 млрд, как и ожидают эксперты Bloomberg, по оценкам Pictet Wealth Management, этого будет достаточно, чтобы скупить 70% всех облигаций, которые планируют выпустить правительства стран еврозоны в 2021. ЕЦБ и так владеет 43% всех долговых обязательств Германии и каждой второй из пяти итальянских бумаг. Эти показатели стремительно выросли с конца 2019, когда они составляли 30% и 25%, соответственно. В результате квартальные спреды доходности являются самыми узкими со времен предыдущего мирового финансового кризиса.

Динамика квартальных диапазонов доходности

Источник: Bloomberg.

По сути ЕЦБ таргетирует доходность по аналогии с Банком Японии, хоть прямо об этом не говорит. И чем больше монетарных стимулов он будет добавлять, тем лучше для европейского рынка акций и… для евро. Скажу больше, даже если Управляющий совет добьется роста инфляции к 2%, что маловероятно, это также станет хорошей новостью для региональной валюты. Чтобы не сделала Кристин Лагард, у EURUSD только один путь. Наверх. «Быкам» могут помешать коррекция фондовых индексов США или Brexit, но после заседания ЕЦБ пару следует выкупать на снижении котировок с таргетами на 1,224 и 1,235.

Дмитрий Демиденко для LiteForex