Энергетический кризис ускоряет продажи EURUSD

Энергетический кризис ускоряет продажи EURUSD

Есть версия, что Бог создал экономистов, чтобы метеорологи выглядели не слишком плохо. Как бы там не было, но экономические прогнозы в последнее время стали очень сильно зависеть от погоды. Чем холоднее будет зима в Северном полушарии, тем выше поднимутся цены на газ, тем быстрее придет стагфляция в регионы, энергетика которых завязана на этом виде топлива. Например, в еврозону. Сочетание высокой инфляции и слишком медленного роста ВВП отпугивает инвесторов от евро как чеснок вампиров, позволяя утверждать, что скорый старт нормализации денежно-кредитной политики ФРС и высокий спрос на активы-убежища – не единственные драйверы нисходящего тренда по EURUSD.

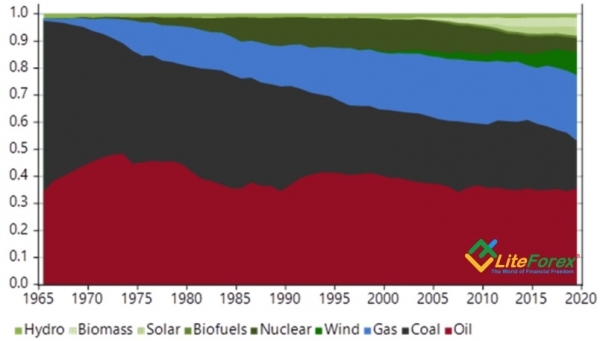

Пока Конгресс США утопает в проблемах потолка госдолга, по Европе шагает энергетический кризис. Для того, чтобы разобраться, что же там действительно происходит, нужно вернуться лет на 10 назад. Тогда напуганное трагедией в Фукусиме правительство Ангелы Меркель решило избавиться от атомной энергетики и перейти на энергию ветра и газа. Преобразования, согласно планам, должны были завершиться к 2022. И действительно, за последние десяток лет структура потребления энергии существенно изменилась.

Изменение структуры потребляемой в Германии энергии

Источник: Nordea Markets.

Берлин нынче существенно больше зависим от газа, чем в 2012-м, и рост цен на этот сырьевой актив до рекордных максимумов способен нанести не менее серьезный урон экономике еврозоны, чем Brexit Британии или отключение правительства Штатам. С одной стороны, в ближайшее время следует ожидать дальнейшего разгона европейской инфляции, с другой, — замедления роста ВВП в валютном блоке. По оценкам Nordea Markets, энергетический кризис вычтет из валового внутреннего продукта около 1,5-2 п.п в 2022, в результате чего экономика еврозоны будет существенно проигрывать американской. Чем не аргумент, чтобы продать EURUSD?

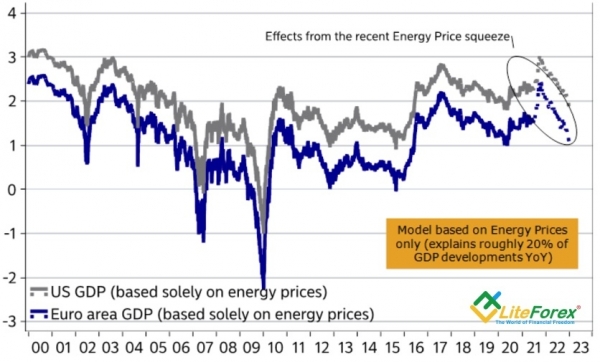

Динамика ВВП еврозоны и США с учетом цен на энергоносители

Источник: Nordea Markets.

Негативное влияние рекордно высоких цен на газ на ВВП будет проявляться как через чистый экспорт, так как Европа является нетто-покупателем этого сырья; так и через сокращение потребления других активов за счет более высоких цен на электроэнергию.

Точно также как Британия из-за Brexit, нарушения цепочек поставок, проблем с рабочей силой рискует столкнуться со стагфляцией, готова в нее окунуться и еврозона. Тем временем Штаты пожинают плоды улучшения эпидемиологической обстановки: сокращение численности инфицированных COVID-19 привело к ускорению прироста занятости в частном секторе от ADP с +349 тыс до +568 тыс в сентябре. Если то же самое случиться с non-farm payrolls, инвесторы вправе будут ожидать не только старта сворачивания $120 млрд QE в ноябре, но и ускорения ВВП США в четвертом квартале.

Таким образом, наряду с дивергенцией в монетарной политике ФРС и ЕЦБ котировки EURUSD идут на юг и из-за потенциального расхождения в экономическом росте Штатов и еврозоны. Продажи пары на откатах себя оправдывают, зачем же от них отказываться? В качестве очередных целевых ориентиров по шортам фигурируют отметки 1,145 и 1,133.

Дмитрий Демиденко для LiteForex