Аналитика Forex. Повысив ставку до нуля, Риксбанк создал прецедент. По такому же пути в 2020 может пойти ЕЦБ

Аналитика Forex. Повысив ставку до нуля, Риксбанк создал прецедент. По такому же пути в 2020 может пойти ЕЦБ

Заявление одного из главных «голубей» FOMC президента ФРБ Сент-Луиса Джеймса Булларда о том, что он не прогнозирует изменения ставки по федеральным фондам в 2020, градус торговой неопределенности снижается, а компании адаптируются к неустойчивой среде; а также непрекращающийся обвал британского фунта стали катализаторами падения EUR/USD к основанию 11-й фигуры. Впрочем, «быки» выбрасывать белый флаг не собираются, и основанием для их оптимизма является неудачный эксперимент с отрицательными ставками.

Любая новация наиболее эффективна на пике своей популярности. Когда пять лет назад Риксбанк опустил ставку ниже нуля, он всерьез рассчитывал, что за счет сокращения сбережений будут расти потребление и цены. В реальности все оказалось иначе. Изменилась среда, изменилось и мировоззрение экономических агентов. Ускорения инфляции никто не ждет, а значит товар можно купить завтра, а не сегодня. Шведский регулятор понял, что создал монстра, что побочные эффекты политики отрицательных ставок больше, чем выгоды, и первым из центробанков отказался от нее. По его пути в 2020 может последовать ЕЦБ, что является крайне важным моментом в судьбе евро.

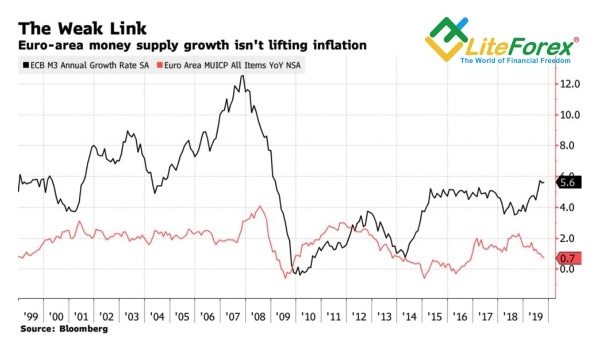

Когда лекарство хуже, чем сама болезнь, от него имеет смысл отказаться. Речь идет не только об отрицательных ставках, которые тяжелым бременем легли на плечи банковской системы еврозоны, но и о QE. Долгое время Европейский регулятор верил, что рост денежной массы приводит к ускорению инфляции. На самом деле во времена долгового кризиса 2011-2012 и торговых войн 2018-2019 связь нарушалась. Дешевые деньги шли на финансовые рынки, а не в реальный сектор экономики. Инфляция не росла так, как этого хотелось бы центробанку.

Динамика денежной массы и инфляции в еврозоне

Источник: Bloomberg.

Монетарная политика ЕЦБ нуждается в корректировке. Ее необходимо нормализовать, а это явный «бычий» фактор для EUR/USD. Правда, на мой взгляд, необходимым условием для старта данного процесса является восстановление экономики еврозоны. И здесь без прекращения торговой войны Штатов и Поднебесной не обойдись.

К заявлению министра финансов США Стива Мнучина о том, что Вашингтон и Пекин подпишут соглашение в начале января, нужно относиться двояко. В краткосрочном периоде это должно поддержать американские фондовые индексы и доллар, однако в дальнейшем за счет восстановления китайской и европейской экономик договор сыграет на руку поклонникам основной валютной пары. 70 экспертов Bloomberg верят в светлое будущее: они повысили прогноз ВВП Поднебесной на 2020 с 5,8% в ноябре до 5,9%. Экономисты считают, что азиатская экономика расширится на 6,1% в 2019 и на 5,8% в 2021.

Давление на евро создает падение в пропасть британского фунта. По мнению UBS Wealth Management, он рухнет к $1,15, если Лондон и Брюссель не сумеют договориться. Тем не менее, компания отмечает, что такой сценарий не является базовым. Вероятнее всего, нас ждет упорядоченный Brexit, что позволит и стерлингу, и единой европейской валюте восстановить утраченные позиции. Краткосрочно «быки» по EUR/USD на валютном рынке намерены цепляться за уровни 1,109 и 1,106.

Дмитрий Демиденко для LiteForex

_____________

Читайте так же другую аналитику рынка Forex.