Вопреки дивергенции в экономическом росте, потенциал нисходящего движения EUR/USD ограничен

Вопреки дивергенции в экономическом росте, потенциал нисходящего движения EUR/USD ограничен

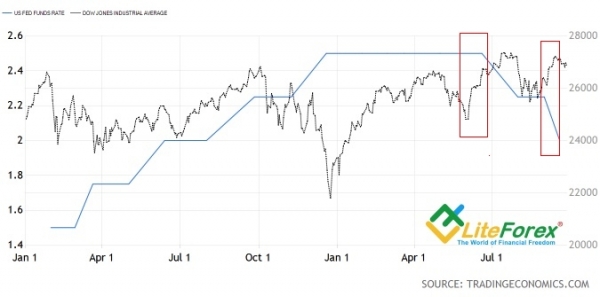

ФРС находится под каблуком Дональда Трампа, хотят этого чиновники FOMC или нет. Когда президент США начал критиковать Джерома Пауэлла, это воспринималось как детская шалость. Главе государства не дозволено уволить председателя Федрезерва, центробанк независим, и Белый дом, с точки зрения закона, не может навязывать ему свою волю. На самом деле может. Опосредованно. Через финансовые рынки. Чем активнее Трамп призывает ФРС снизить ставку по федеральным фондам, тем выше шансы монетарной экспансии. Федрезерв же, опасаясь обвала фондовых индексов, вынужден не только ослаблять денежно-кредитную политику, но и использовать «голубиную» риторику. Президент действует как мудрая жена: пусть центробанк – голова, но он повернется туда, куда захочет шея.

Неудивительно, что критика Джерома Пауэлла не утихает. Казалось бы, зачем лить грязь на человека, который и так воплощает в жизнь все твои пожелания? Сначала прекратил повышать ставку, затем начал ее снижать, недалек тот день, когда затраты по займам упадут на 1 п.п от июльского максимума в 2,5%. Что еще нужно? Оказывается, Трампу нужны рыночные ожидания. И он их умело провоцирует. Однако твиттами воздействие хозяина Белого дома на ФРС не ограничивается.

Динамика ставки ФРС и индекса Доу-Джонса

Источник: Trading Economics.

Кризис на денежном рынке США продолжается. Банки 26 сентября потребовали $72,75 млрд двухнедельных кредитов в рамках сделок РЕПО, на $12,75 млрд больше, чем Федрезерв предложил. И хоть считается, что основной причиной недостатка ликвидности являются аукционы по размещению трежерис и налоговый период, на самом деле львиная часть избыточных резервов американской банковской системы сконцентрирована в руках четырех институтов – JP Morgan Chase, BofA Merrill Lynch, Wells Fargo (NYSE:WFC) и Citigroup (NYSE:C). Кто даст гарантию, что они не действуют по указке Белого дома, вынуждая ФРС вернуться к увеличению баланса, в том числе, за счет реанимации QE?

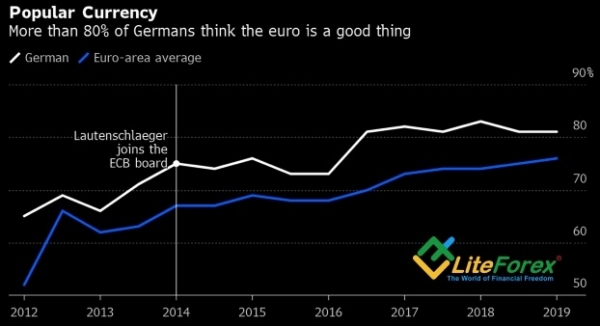

Дональд Трамп действует очень грамотно, что позволяет мне считать потенциал нисходящего движения EUR/USD на Forex ограниченным областями 1,0875-1,0885 и 1,0775-1,0795 даже на фоне дивергенции в экономическом росте США и еврозоны и масштабного монетарного стимула от ЕЦБ. Тем более, «ястребы» не собираются следовать призывам Марио Драги к единому Управляющего совету. Глава Бундесбанка Йенс Вайдман готов сделать все возможное, чтобы не затягивать с повышением (!) ставок, а несогласная с реанимацией QE Сабина Лаутеншлегер даже ушла в отставку. Любопытно, что представители немецкого лобби являются главными противниками слабой валюты, однако внутри Германии поддержка наважно чувствующего себя евро растет.

Динамика популярности евро

Источник: Bloomberg.

Если добавить к этому намерения Франции расширить фискальный стимул на €10 млрд в 2020 и призывы Парижа к Берлину развязать денежный мешок, на котором он сидит, то становится понятным: с евро не все так плохо, как принято считать. По оценкам французского Минфина, за 5 лет президентства Эммануэля Макрона корпоративные налоги сократятся на €13 млрд (в том числе, на €1 млрд в следующем году), налоги на домохозяйства – на €27 млрд (€9,3 млрд в 2020).

Дмитрий Демиденко для LiteForex