Если ФРС начинает призывать к увеличению фискальных стимулов, дела у экономики действительно идут неважно

Если ФРС начинает призывать к увеличению фискальных стимулов, дела у экономики действительно идут неважно

Если «медведей» по EUR/USD вдохновляет на подвиги нежелающий чрезмерного укрепления евро ЕЦБ, то у «быков» есть свой поводырь – ФРС. Великий и ужасный Федрезерв пока не замарал свои руки вербальными интервенциями, однако все, что он делает, приводит к ослаблению доллара США. Опасения по поводу «голубиной» риторики Джерома Пауэлла на пресс-конференции по итогам сентябрьского заседания FOMC вкупе с ростом глобального аппетита к риску вернули котировки основной валютной пары к вершине 18-й фигуры.

ФРС не любит вмешиваться в политические дебаты, поэтому когда она это делает, инвесторы могут воспринять призывы к расширению фискального стимула как сигнал бедствия. То что сейчас делают демократы и республиканцы в США, вернее то, что они не делают, может привести к превращению американской экономики в пустыню к тому моменту, когда вакцина от COVID-19 будет внедрена. Неудивительно, что чиновники FOMC все чаще призывают к компромиссу и к дополнительным фискальным стимулам.

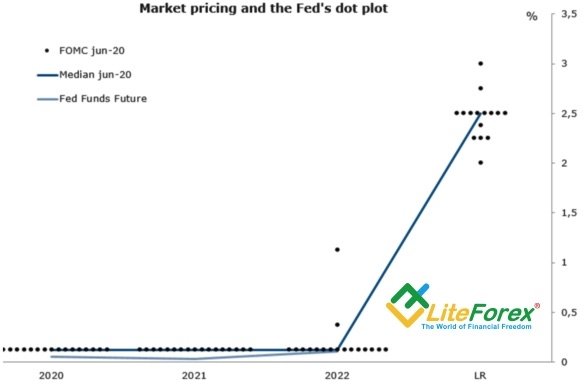

Согласно исследованиям Колумбийского университета, во времена когда отдельные сектора не могут работать по неэкономическим причинам, увеличение госрасходов является более эффективным, чем снижение ставки. ФРС и так при помощи перехода к политике таргетирования средней инфляции показала, что не собирается ее повышать еще очень долго. Около половины экспертов Wall Street Journal не видят увеличения расходов по займам ранее 2024, а срочный рынок ожидает ужесточения монетарной политики лишь в середине того же года. В этом отношении прогнозы FOMC по ставке вряд ли кого-то удивят: два «ястреба», вероятнее всего, опустят свои оценки на 2022 до нулевого уровня.

Предыдущие прогнозы FOMC по ставке

Источник: Nordea Markets.

Нужно признать, что ФРС провела колоссальную работу. Ей удалось стабилизировать финансовые рынки и опустить доходность к историческим минимумам. Ставки по TIPS и вовсе стали отрицательными, что заставляет инвесторов увеличивать долю акций в портфелях, то бишь приводит к увеличению глобального аппетита к риску и улучшению финансовых условий.

В то время как трежерис застыли в консолидации, управляющие активами вынуждены обращать свое внимание на Forex, если они конечно хотят заработать деньги. Волатильность инструментов валютного рынка находится выше уровней, имевших место 12 месяцев назад, и пример Nomura показателен. Компания летом из-за огромных масштабов эмиссии казначейских облигаций США делала ставку на рост доходности, однако когда стало ясно, что покупки облигаций ФРС будут его сдерживать, Nomura переключился на продажи американского доллара.

Динамика волатильности на Forex

Источник: Financial Times.

Таким образом, даже если ФРС ничего не говорит об ослаблении гринбэка, это не значит, что она этого не хочет. Длительное удержание ставки по федеральным фондам на низком уровне, проблемы с введением дополнительных фискальных стимулов и президентские выборы рисуют мрачную картину для «медведей» по EUR/USD на рынке Forex. Как я и отмечал, прорыв сопротивления на 1,192 чреват продолжением ралли. Вопрос в том, смогут ли после этого «быки» перейти красную линию вблизи 1,2?

Дмитрий Демиденко для LiteForex