Повторится ли история 2015-2016?

Повторится ли история 2015-2016?

Кто не ошибается, тот не работает. В конце 2020 большинство инвесторов было уверено, что доллар США ослабнет против евро по итогам 2021. В основе прогноза лежала теория, что человечество сумеет победить пандемию, при этом бурный рост мировой экономики будет повышать глобальный аппетит к риску и способствовать ослаблению гринбэка против основных мировых валют. По факту котировки EUR/USD просели по итогам года более чем на 7% на фоне притока капитала на американский фондовый рынок, где S&P 500 сумел отметиться 69-ю рекордными закрытиями. В 2022 инвесторы ожидают укрепления доллара США против евро. Неужели они опять совершат ошибку?

Индекс USD готов отметиться лучшим годовым результатом с 2015, когда он активно рос из-за ожиданий повышения ставки по федеральным фондам. В конечном итоге так и произошло, после чего динамика гринбэка оказалась смешанной: в 2016 он ослаб на 0,3%. Вероятно, на повторение истории 6-летней давности делают ставки эксперты Bloomberg, прогнозирующие скромный прирост индекса USD на 1% в 2022.

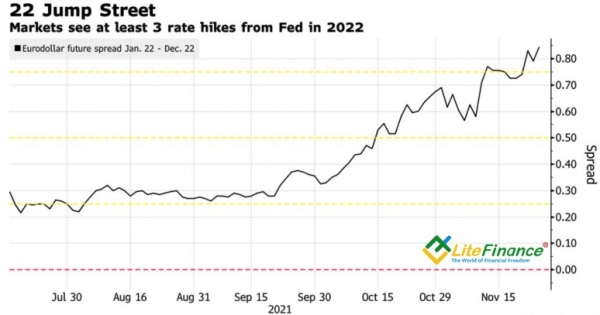

Пока позиции доллара США выглядят более чем убедительно. Ожидаемые срочным рынком три повышения ставки ФРС и полное избавление от QE в марте контрастируют с намерением ЕЦБ придерживаться ультра-мягкой монетарной политики, включая продолжение покупок активов, по меньшей мере, до середины осени. Разные позиции центробанков убеждают в устойчивости нисходящего тренда по EUR/USD.

Динамика ожиданий срочного рынка по ставке ФРС

Источник: Bloomberg

Тем не менее, история, в том числе история 2015-2016, показывает, что гринбэк активно рос против основных мировых валют за 6 месяцев до первого повышения ставки по федеральным фондам. Если первый акт монетарной рестрикции произойдет в марте, то начиная с апреля, доллар США может начать испытывать трудности. Особенно на фоне ужесточения денежно-кредитной политики другими центробанками-эмитентами валют G10.

О том, что проблемы у «медведей» по EUR/USD могут возникнуть еще раньше, свидетельствует чрезмерный оптимизм поклонников «американца». Спекулянты нарастили нетто-лонги по доллару США до максимальных отметок с июня 2019, и стоит появиться какому-либо явному негативу, хедж-фонды побегут от гринбэка как крысы с корабля.

Динамика спекулятивных позиций по доллару США

Источник: Bloomberg

Этим негативом способна стать отсроченная реализация господствующих в конце 2020 инвестиционных идей. Если человечество победит, наконец, пандемию, а скорость вакцинаций во всем мире будет расти быстрее, чем в Штатах, способствуя восстановлению мировой экономики, «быки» по EUR/USD могут восстать из пепла. Правда, на мой взгляд, вряд ли это произойдет в первом квартале.

Возможно, дивергенция в монетарной политике уже и учтена в котировках основной валютной пары, но тот факт, что Штаты не вводят ограничения, и их экономика будет расширяться быстрее европейской, создает давление на евро. Как впрочем, и потенциальная коррекция фондовых индексов США. В связи с этим я прогнозирую падение EUR/USD в направлении 1,113 и 1,1 в январе-марте и рекомендую продавать пару на росте, либо на прорывах поддержек на 1,129 и 1,1225.

Дмитрий Демиденко для LiteFinance