Центробанк не собирается ничего менять, но его прогнозы многое значат

Центробанк не собирается ничего менять, но его прогнозы многое значат

Когда напряжение на финансовых рынках достигло апогея, даже незначительный фактор может сдвинуть их в ту или иную сторону достаточно быстро. «Быки» по американским фондовым индексам воодушевлены растущими индикаторами импульса, «медведи» обращают внимание на крайние меры позитивного настроя, в том числе — на чрезмерный спрос на опционы call, и заседание ФРС может стать тем самым взмахом крыльев бабочки в Вашингтоне, который запустит волны покупок или продаж на рынке акций по всем миру. От динамики S&P 500 нынче зависит многое, если не все. В том числе, судьба пары EUR/USD.

Динамика индикатора импульса и спроса на опционы call

Источник: Bloomberg

По американским фондовым индексам инвесторы отслеживают глобальный аппетит к риску, рост которого в последнее время привел к серьезному ослаблению доллара США. При этом долгосрочные перспективы американской экономики представляются в радужных тонах, в то время как первый квартал, по мнению экспертов Wall Street Journal, станет не лучшим для нее временем. Специалисты ожидают замедления ВВП до 1,9% в январе-марте с последующим ускорением показателя до 4% в апреле-июне и июле-сентябре.

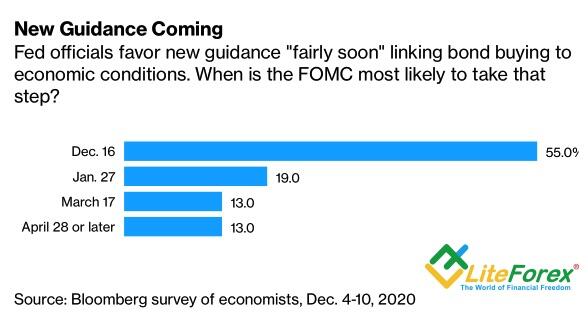

Как ФРС может подогреть или, напротив, охладить аппетит инвесторов к риску? Большинство опрошенных Bloomberg экономистов ожидают от центробанка изменения формулировки о сроках реализации программы экстренной покупки активов на $120 млрд в месяц. В настоящее время речь идет о нескольких месяцах, однако рынкам хотелось бы, чтобы Федрезерв связал сроки с показателями инфляции и безработицы. Если он этого не сделает, «медведи» по S&P 500 получат повод для контратаки.

Прогнозы по изменению формулировки о сроках QE

Источник: Bloomberg.

И все же главный аргумент в пользу продолжения ралли S&P 500 или, напротив, отката американского фондового индекса – прогнозы ФРС, в том числе по ставке по федеральным фондам. Последние оценки ВВП предполагают сокращение показателя на 3,7% в 2020, после которого последует отскок на 4% в 2021. Хорошие новости от вакцин вселяют в инвесторов надежду на то, что прогнозы могут быть улучшены. Другое дело, что Федрезерв будет делать с расходами по займам? Пока медианная оценка FOMC свидетельствует, что ставка останется неизменной на уровне 0-0,25%, по крайней мере, до конца 2023. Смещение срока на более ранний период – «медвежий» сигнал для акций и «бычий» для доллара США.

Nordea Markets ожидает, что из-за быстрого восстановления американской экономики и ускорения инфляции ФРС начнет нормализовать денежно-кредитную политику уже в первом полугодии 2022, однако пока говорить о подобном сценарии развития событий, на мой взгляд, рановато. Вероятнее всего, Джером Пауэлл и его коллеги предпочтут продолжать сидеть на обочине, оставлять на столе возможные варианты монетарной экспансии и сохранять «голубиную» риторику, что будет способствовать продолжению ралли S&P 500 и EUR/USD в направлении 1,22 и 1,224. Впрочем, в текущих напряженных условиях покупка максимумов является такой же рискованной стратегией как и продажа на ожиданиях старта и развития коррекции. Я бы предпочел формировать длинные позиции на откатах.

Дмитрий Демиденко для LiteForex