Слухи о реанимации европейского QE толкают котировки EUR/USD вниз

Слухи о реанимации европейского QE толкают котировки EUR/USD вниз

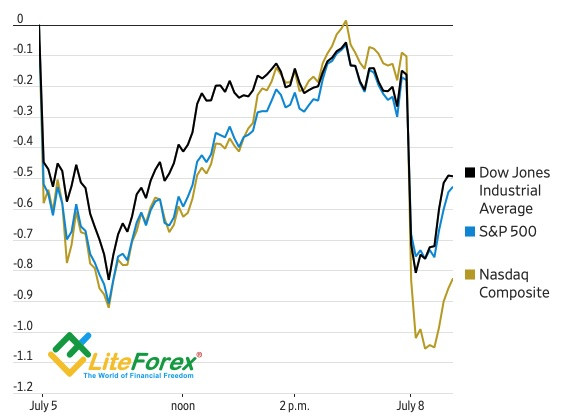

После того как ФРС в 2019-м начала исправлять свою декабрьскую оплошность, сначала заявив о продолжительной паузе в процессе нормализации денежно-кредитной политики, а затем и вовсе подав сигнал о ее смягчении, у рынка появилась самоуверенность. Инвесторы посчитали, что Федрезерв будет принимать решения, глядя исключительно на поведение финансовых активов. Доходило до смешного: Трамп в мае ввел дополнительные тарифы против Китая, а S&P 500 продолжил ралли, слабая статистика по Штатам приводила к росту фондового индекса, сильная – к его снижению. Характерным примером стала реакция рынка акций на увеличение занятости вне сельскохозяйственного сектора США на 224 тыс в июне. Он упал. Самое интересное, что такие парадоксальные процессы происходят не только в Штатах.

Реакция фондовых индексов на отчет по рынку труда США

Источник: Wall Street Journal.

В Европе EuroStoxx 600 чувствует себя не менее уверенно, чем его американский аналог. Ни проблемы деловой активности, ни разочаровывающие данные по производственным заказам Германии, ни угрозы США ввести тарифы на $25 млрд европейский импорт ничуть не беспокоят «быков» по акциям эмитентов Старого света. Точно также как американские активы ожидают от ФРС снижения ставки, европейские – от ЕЦБ реанимации QE. По мнению Goldman Sachs и Morgan Stanley (NYSE:MS) программа покупки активов возобновится уже в 2019, ABN Amro, Danske Bank и BNP Paribas (PA:BNPP) считают, что это произойдет в начале 2020. По словам члена Управляющего совета Бенуа Кере, вопросы снижения ставок и возврата к QE находятся на столе, а ультра-мягкая монетарная политика в настоящее время необходима как никогда ранее.

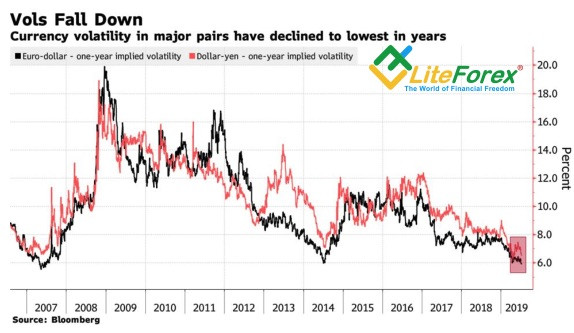

Таким образом, как представители центробанков, так и крупные банки создают информационный фон, убеждающий рынки в собственной неуязвимости. Акции растут, волатильность падает. При этом возникает закономерный вопрос, а что если ФРС или ЕЦБ не дадут инвесторам то, на что они рассчитывают?

Динамика волатильности евро и иены

Источник: Bloomberg.

В первую очередь, это касается Федрезерва. Вслед за сильными данными по занятости дополнительным аргументом в пользу удержания ставки на уровне 2,5% в июле стал рост 3-летних инфляционных ожиданий от ФРБ Нью-Йорка с 2,5% до 2,7% в июне, что усиливает вероятность возвращения PCE к таргету в 2%. Не захочет ли ФРС наказать рынок за самоуверенность и доказать Дональду Трампу собственную независимость, сохранив прежние параметры денежно-кредитной политики?

Вместе с тем, судя по непрекращающейся критике центробанка, желание хозяина Белого дома ослабить доллар США к выборам 2020 растет как снежный ком. Standard Chartered (LON:STAN) обращает внимание, что гринбек ослаб по истечение работы трех предыдущих республиканских администраций благодаря эффекту истощения фискального стимула. Комапния ожидает, что индекс USD к моменту завершения президентства Трампа будет находится ниже уровней, на которых он находился в момент выборов 2016. Таким образом, краткосрочно прорыв поддержки на 1,12 усилит риски продолжения южного похода EUR/USD на рынке Форекс, однако его потенциал, по-прежнему, выглядит ограниченным.

Дмитрий Демиденко для LiteForex