Единая европейская валюта уже не выглядит мальчиком для битья

Единая европейская валюта уже не выглядит мальчиком для битья

Около двух десятков лет назад лицейский одноклассник пригласил меня в свой офис в центре города, усадил перед монитором с дорогостоящей программой технического анализа и с гордостью заявил, что актив нужно продавать, так как все индикаторы смотрят вниз. Парень оказался полным неудачником в трейдинге и был вынужден зарабатывать свой миллион долларов в другом бизнесе. Когда на рынке слишком много «медведей», нужно начинать искать возможности для покупок. Ралли EUR/USD на исходе мая стало очередным доказательством этой прописной истины.

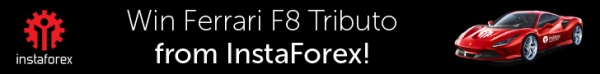

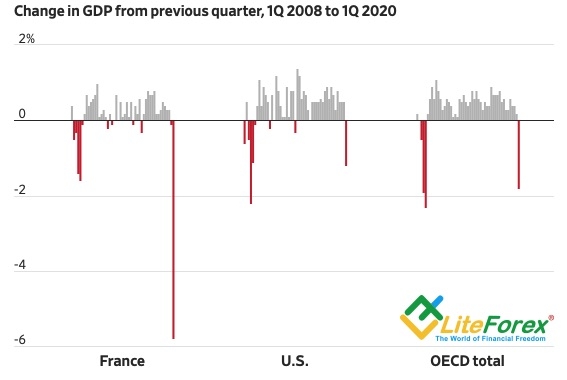

Пандемия нанесла сокрушительный удар по и без того ослабленной торговой войной США и Китая европейской экономике. Согласно исследованиям ОЭРС, в первом квартале ВВП 37-ми членов организации сократился на 1,8% кв/кв, что стало самой слабой динамикой показателя с начала 2009. Среди стран G7 хуже всего выглядели Франция и Италия, лучше всего – Япония и США. Доля европейской экономики в глобальном ВВП с 1980 неизменно сокращалась, и когда на валютный блок обрушился COVID-19, можно было и вовсе начинать выбивать SOS.

Динамика ВВП Франции, США и ОЭСР

Источник: Wall Street Journal.

Структура и динамика глобальных ВВП и промышленного производства

Источник: Financial Times.

Все познается в сравнении. Если ФРС, Белый дом и Конгресс не жалели денег для спасения утопающей экономики США, то разногласия внутри ЕС и решение Конституционного суда Германии о запрете дальнейшего участия Бундесбанка в QE, если ЕЦБ не разъяснит, почему выгоды от программы перевешивают ее побочные эффекты, подливали масла в огонь распродаж EUR/USD.

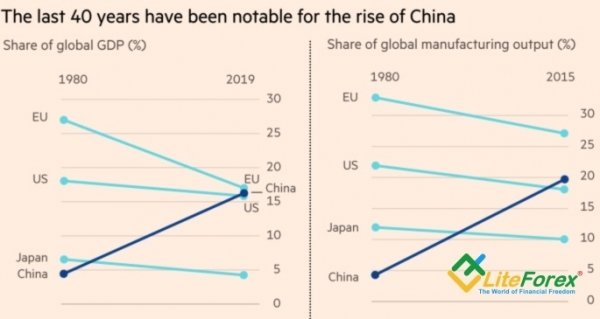

В то время как Европейский союз не мог прийти к единому мнению, все надежды на стабилизацию долгового рынка Старого света возлагались на Кристин Лагард и ее коллег. По прогнозам ЕЦБ, госдолг еврозоны должен вырасти с 86% до более чем 100%, Греции – до 200%, Италии – до 160%, Португалии – до 130%, Франции и Испании до 120% от ВВП. Если перестать скупать облигации, бегство капитала усилит риски распада валютного блока до предела. Стоит ли удивляться, что в таких условиях индекс валютной боли по евро от Citi упал до минимальной отметки с конца 2018, что свидетельствовало о преобладании «медвежьих» настроений среди трейдеров.

Динамика индекса валютной боли

Источник: Bloomberg.

Лишь стремительное ралли воодушевленных скорым открытием американской экономики фондовых индексов спасало евро от падения в пропасть. И S&P 500 продолжает протягивать руку помощи EUR/USD, в то время как франко-германский проект на €500 млрд и готовность ЕЦБ расширить QE, не обращая внимания на судей из Карлсруэ (с ними, вероятнее всего, разберутся Бундесбанк и немецкое правительство), запустили волну фиксации прибыли по коротким позициям по евро. Единая европейская валюта уже не выглядит мальчиком для битья, и в случае отсутствия нового витка торговых войн, бурного восстановления китайской, американской и мировой экономик и связанного с ними продолжения ралли фондовых индексов США сумеет покинуть диапазон краткосрочной консолидации 1,077-1,099 и устремиться к верхней границе среднесрочного торгового канала 1,065-1,115.

Дмитрий Демиденко для LiteForex