Сохранение политической неопределенности после 3 ноября будет поддерживать активы-убежища

Сохранение политической неопределенности после 3 ноября будет поддерживать активы-убежища

Оптимизм относительно перспектив «голубой волны» в США, когда демократы возьмут под контроль и Белый дом, и Конгресс и без проблем расширят фискальный стимул, постепенно сменяется скептицизмом. Не факт, что республиканцы упустят Сенат, а если так, то мышиная возня вокруг дополнительной помощи может иметь место и после выборов 3 ноября. Стоит ли покупать акции? Падение S&P 500, намерение Народного банка Китая сдерживать укрепление юаня и закрытие чрезмерных спекулятивных лонгов по евро спровоцировали снижение котировок EURUSD ниже ранее обозначенной поддержки на 1,178.

Ставки на победу Джо Байдена – это, безусловно, ставки против доллара США. Однако нужно понимать, что один в поле не воин. Если демократы не сумеют взять под контроль Конгресс, то республиканцы будут ставить палки в колеса новому президенту точно также, как их противники в 2017, когда Дональд Трамп пытался проводить налоговую и медицинскую реформы, или в 2020, когда Белый дом предлагает пакет стимулов, а Палата представителей их отвергает. Сохранение политической неопределенности после президентских выборов – хорошая новость для активов-убежищ, включая гринбэк.

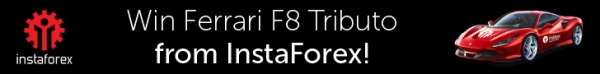

К тому же инвесторы должны думать, что будет после 3 ноября. Сомнительно, что ставка на дивергенцию в экономическом росте еврозоны и США продолжит работать. По мнению президента ФРБ Сан-Франциско Мэри Дейли, американская экономика находится в хорошей форме и готова выдержать новый шторм. В то же время уверенность инвесторов в перспективах ВВП Германии падает до самого низкого уровня за последние 5 месяцев, а число заражений в стране достигло отметки 6500, что является самым высоким показателем со времен апрельского пика.

Динамика индекса экономических настроений Германии

Источник: Bloomberg.

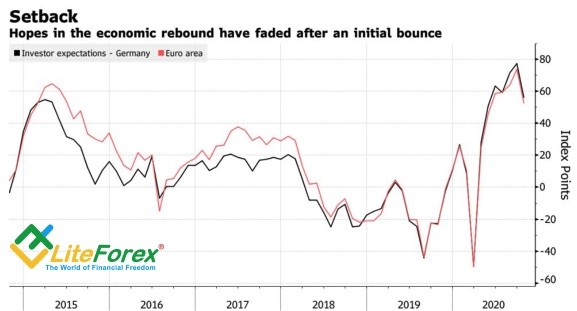

Масла в огонь подлил МВФ, который улучшил оценки ВВП США на 2020 с -8% до -4,3%. Для сравнения, прогноз по экономике еврозоны был изменен с -10,2% до -8,3%. По мнению авторитетной организации, глобальный валовый внутренний продукт по итогам текущего года сократится не на 5,2%, как предполагалось в июне, а на 4,4%. Менее глубокой рецессии поспособствовали значительные стимулы со стороны центробанков и правительств, а также рост экономики Китая. Она, по оценке Международного валютного фонда, уже достигла уровня 2019, и по итогам 2020 превысит его на 1,9%. В 2021 ВВП Поднебесной ускорится до 8,2%.

Прогнозы по ВВП

Источник: Financial Times.

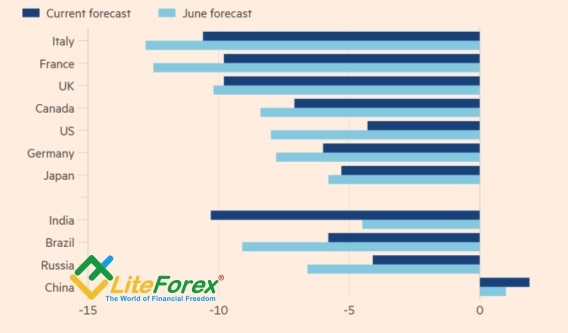

Есть у инвесторов вопросы и по более агрессивной монетарной экспансии ФРС по сравнению с ЕЦБ. Согласно исследованиям Bloomberg, Европейский центробанк покупает активы в рамках QE в масштабах, существенно превосходящих объемы дефицита бюджета еврозоны. Не является ли в связи с этим именно его монетарная политика более агрессивной по сравнению с Федрезервом?

Дефициты и масштабы QE, в % от ВВП

Источник: Bloomberg.

Таким образом, после выборов в США ставки на дивергенции в экономическом росте и в монетарной политике могут не работать, что заставляет спекулянтов избавляться от лонгов по EURUSD и способствует коррекции пары в направлении 1,1715 и 1,1625. Сформированные от уровня 1,178 шорты пока держим.

Дмитрий Демиденко для LiteForex