Гринбэк восстанавливает исторические межрыночные связи.

Гринбэк восстанавливает исторические межрыночные связи.

Сколько веревочке не виться, а конец всегда один. В первой половине января инвесторы были потрясены тем фактом, что на фоне повышения доходности казначейских облигаций и падения фондовых индексов США пикировал в пропасть доллар. Многолетние межрыночные связи оказались нарушенными, а гринбэк оставался глух к «ястребиной» риторике чиновников ФРС и к росту ожиданий по поводу агрессивной монетарной рестрикции. По мере приближения первого в 2022 заседания FOMC все возвращается на круги своя.

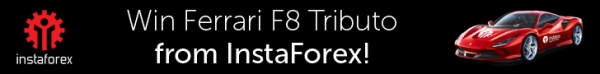

Доходность 10-летних трежерис достигла максимальной отметки за 2 года, а ее старт оказался самым стремительным с 2016. По мнению Societe Generale, январский взлет показателя – свидетельство ожиданий более высокой конечной ставки по федеральным фондам, а не только агрессивной монетарной рестрикции ФРС. До этого на Forex циркулировали слухи, что ноги слабости гринбэка растут из того, что центробанк рано или поздно остановится и заснет как Заяц, проигравший забег Черепахе. Под Черепахой подразумевался ЕЦБ.

Месячная динамика доходности облигаций США

Источник: Bloomberg

Несмотря на растянутые нетто-шорты по трежерис, ралли доходности рискует продолжиться. Показатель подошел к уровням, начиная с которых от казначейских облигаций будут избавляться держатели ипотечных бумаг, опасающиеся роста ставок на рынке недвижимости. В результате доходность 10-летних долговых обязательств может легко превысить консенсус-прогноз экспертов Bloomberg в 2,13% на конец 2022. Lombard Odier ожидает увидеть ее на уровне 2,25%, AMP Capital – на отметке 2,75%.

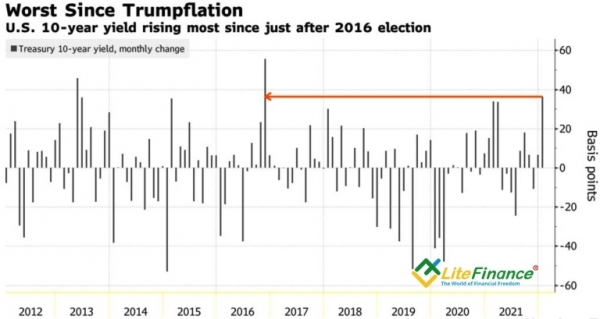

Рост ставок по долгам с одновременным ралли фондовых индексов США, как правило, свидетельствует о повышении глобального аппетита к риску и восстановлении мировой экономики, что является негативом для доллара как контрциклической валюты. В настоящее время американские акции стремительно падают, а Nasdaq Composite и вовсе переходит на территорию «медвежьего» рынка, чего не случалось с ним со времен рецессии.

Откаты Nasdaq Composite от рекордных максимумов

Источник: Bloomberg

В таких условиях, как правило, растет спрос на валюты-убежища, и гринбэк этим, наконец, начинает пользоваться. Тем более, что деривативы CME прогнозируют 4-5 повышений ставки по федеральным фондам в 2022 по сравнению с 3-4 в начале года и с одним в октябре 2021. Чиновники же ФРС, перед тем как замолчать в преддверии январской встречи FOMC, не скупились на «ястребиную» риторику. Как бы Федрезерв не преподнес приятный сюрприз поклонника доллара США уже 26 числа.

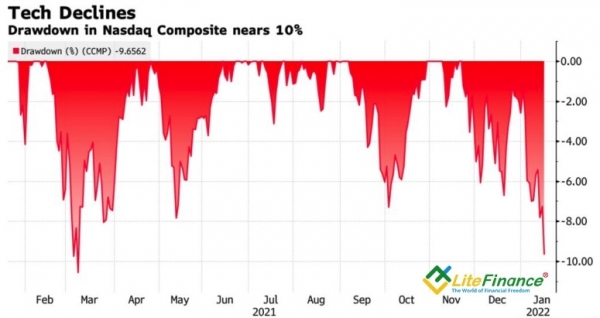

Тем временем только один из 39 экспертов Reuters ожидает, что ЕЦБ повысит ставки в 2022. Мнения остальных респондентов приблизительно поровну разделились между первой и второй половиной 2023. Они прогнозируют, что инфляция в еврозоне вот-вот достигнет пика и снизится в четвертом квартале до 1,9%.

Динамика фактической и прогнозируемой инфляции в еврозоне

Источник: Reuters

Таким образом, тема дивергенции в монетарной политике вновь актуальна на Forex, что открывает дверь для дальнейших продаж EUR/USD в случае неспособности «быков» удержаться выше ключевой поддержки на 1,132.

Дмитрий Демиденко для LiteFinance